P2P-Kredite: Darlehen von Privat zu Privat in Österreich

Martin

Zuletzt Aktualisiert: 21. Juni 2021

Das Wichtigste in Kürze

- P2P-Kredite schalten die Bank aus. Darlehen werden direkt von Privatperson zu Privatperson vergeben. Für den Kreditgeber bedeuten P2P-Kredite Risiko, aber auch höhere Zinseinnahmen als bei einem Kredit einer Bank.

- Die Bandbreite der Kreditsumme bewegt sich zwischen wenigen Euros bis zu € 250.000. Der Durchschnitt liegt bei ca. € 5.000.

- Die Zinsen für den Anleger betragen im Schnitt um die10,00 %.

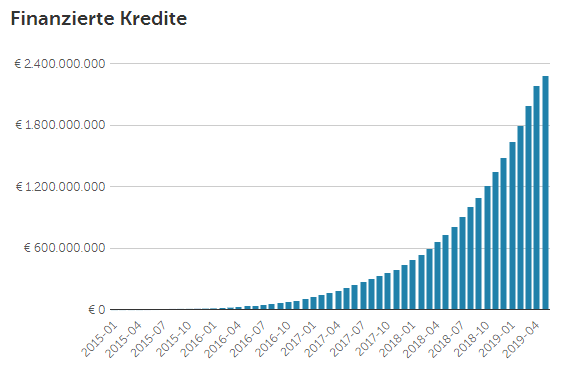

- Peer to Peer-Kredite sind ein stark im Wachstum befindlicher Markt.

- Das Privatdarlehen wird seitens des Kreditnehmers monatlich getilgt.

So funktioniert's in Österreich

1. Leider sind P2P-Kredite in Österreich aus rechtlichen Gründen möglich.

Für Deutschland gilt: Melden Sie sich zum Beispiel bei unserer Empfehlung auxmoney an: Zum Anbieter

2. Suchen Sie sich einen Kreditnehmer, der Ihrem persönlichen Risiko/Rendite-Verhältnis entspricht. Zur Streuung (Diverdifikation) empfiehlt sich die Verteilung Ihres Kapitals auf mehrere Kredite.

3. Behalten Sie Ihre Investitionen im Auge und ergreifen Sie Maßnahmen, sollte es zum Zahlungsverzug kommen. Die meisten Plattformen werden ihnen mit Tipps zur Seite stehen.

Was sind P2P-Kredite?

Als P2P-Kredite werden Darlehen bezeichnet, welche von Privatpersonen auf direktem Wege vergeben werden, ohne dass eine Bank dazwischen steht.

Dieses Verfahren der Kreditvergabe ist auch unter den Begriffen “Crowdlending”, “P2P Lending”, und “Social Lending” bekannt.

Die Abkürzung “P2P” steht für das englische “Peer to Peer” und bedeutet so viel wie “Gleichstehender zu Gleichstehendem”, was verdeutlichen soll, dass es kein klar hierarchisches Verhältnis wie im traditionellen Bankensystem gibt.

Obwohl die Zielgruppe dieser Art von Krediten hauptsächlich Privatpersonen sind, versuchen aber auch immer öfter Kleinunternehmen durch P2P an Kapital zu kommen.

- Einfache Form der Kreditvergabe

- Gute Ergänzung im Portfolio

- Attraktive Renditen

- Erhöhtes Risiko (Ausfallrate)

Der Unterschied zum Crowdfunding / Crowdinvesting

P2P-Kredite fallen zwar in die Oberkategorie “Crowdfunding”, jedoch ist Crowdfunding nicht gleich P2P-Kredit, sondern bezeichnet alles, was durch eine größere Anzahl an Personen finanziert wird. Jedoch liegt nicht immer eine Gewinnabsicht vor.

Beim Crowdinvesting schließt sich ebenfalls eine Gruppe an Investoren zusammen, um ein Projekt zu unterstützen. In diesem Fall erwarten sich Anleger in jedem Fall einen Gewinn.

Schwierige Situation in Österreich

P2P-Kredite haben in Österreich einen schwierigen Stand. So gab seitens des Unternehmens “Bankless Life” den ersten Versuch bereits im Jahr 2009 private Darlehen hierzulande zu etablieren. Da das Gesetz jedoch eine Banklizenz vorsieht, welche nicht vorhanden war, musste das Projekt leider eingestampft werden.

Es gibt daher keine österreichischen P2P-Anbieter und deutsche Anbieter lehnen die Anmeldung ab.

Da Anbieter aus Deutschland einer ähnlichen Situation wie in Österreich ausgesetzt sind, wird ebenso eine Bank dazwischengeschaltet, welche die Ratenzahlungen überwacht, der Vertrag im Endeffekt aber nur zwischen den beiden Parteien (Kreditgeber & Kreditnehmer) besteht.

Zwei Arten: Die Sekundär- & Primärmärkte

Der Primärmarkt: Beim Primärmarkt in Bezug auf P2P-Kredite handelt es sich um den gewohnten Austausch zwischen zwei Personen: Es gibt einen Kreditgeber und einen Kreditnehmer, welche eine vertragliche Übereinkunft treffen.

Der Sekundärmarkt: Sekundärmärkte bieten die Möglichkeit, bereits vergebene P2P-Kredite anderer Investoren aufzukaufen. Das kann beispielsweise Sinn machen, wenn Sie nicht mehr davon überzeugt sind, dass ein Kreditnehmer in der Lage ist, den Kredit zurückzuzahlen. In so einem Fall haben Sie die Möglichkeit, den Kredit mit einem Abschlag an einen anderen Anleger abzutreten. Der Sekundärmarkt agiert außerhalb des Primärmarktes und ist davon völlig abgekoppelt. Angeboten wird dieser von Mintos, Bondora und Twino.

Wer kann einen P2P-Kredit beantragen?

Viele P2P-Plattformen versuchen den sozialen Aspekt hervorzuheben: nicht der Gewinn steht im Vordergrund, sondern das gemeinschaftliche Aushelfen. Dementsprechend stehen die Plattformen so gut wie jeder Person offen, die ein finanzielles Bedürfnis hat:

- Privatpersonen

- Pensionisten

- Studenten

- Selbstständige

- Unternehmen

Auch die Einsatzzwecke sind dabei höchst unterschiedlich:

- Konsumkredit (z.B. Urlaub oder Luxus-Güter)

- Hausbau-Finanzierung

- Autokredit

- Startkapital für ein Unternehmen

P2P-Kredite sind demnach für Personen attraktiv, die entweder den oft mühsamen Weg über Bankinstitute nicht gehen möchten oder bei diesen kein Darlehen bekommen haben.

Auch wenn Kredite auf diese Art & Weise einfacher als über eine Bank zu bekommen sind, so ist es für Kreditnehmer keinesfalls gesichert, den benötigten Betrag auch zu erhalten. Wer beispielsweise arbeitslos ist, wird eine schlechtere Einstufung bekommen und viele Investoren Abstand nehmen zu investieren.

Auch werden bei Zahlungsunfähigkeit oft dieselben Mechanismen wie bei “normalen” Krediten in Gang gesetzt: Mahnungen & Inkasso.

Renditen für Anleger: Höhere Zinsen für höheres Risiko

Bei Bankkrediten würde die Bank bzw. das Kreditinstitut die Kreditwürdigkeit des Kreditnehmers beurteilen. Da es bei P2P-Krediten aber (meist) keine Bank gibt, übernehmen das die Plattformen.

Bei der Beurteilung von Kreditsuchenden werden oft Scoreklassen ähnlich zu denen von Ratingagenturen verwendet. Diese reichen zum Beispiel von “A+” bis zu “F”.

Da es allerdings kein standardisiertes Schema zur Beurteilung gibt, verwenden P2P-Plattformen verschiedene Methodiken zur Einstufung.

Nachfolgend ein Beispiel, wie ein solchen Rating aussehen kann. Bitte beachten Sie, dass sowohl Einstufung als auch Rendite sich auf den Plattformen unterscheiden können:

Sehr hohe Rückzahlungsfähigkeit & Zahlungswilligkeit

Geringes Ausfallsrisiko & Hohe Zahlungswilligkeit

Sicherheiten sind nicht oder nur in geringem Umfang vorhanden

Es deutet aktuell sehr wenig auf Zahlungsfähigkeit des Kreditnehmers hin.

Wir sehen also, dass eine höhere Bonität zu günstigeren Zinsen führt. Kreditnehmer, die ein schlechtes Rating bekommen haben, zahlen durch das erhöhte Risiko für den Kreditgeber höhere Zinsen.

P2P-Kredite und Steuern in Österreich

Die Erträge (Zinsen) aus P2P-Krediten werden nicht wie andere Geldanlagen mit der Kapitalertragssteuer (KeSt.) besteuert, sondern mit der Einkommenssteuer im Rahmen der Arbeitnehmerveranlagung.

Der persönliche Steuersatz liegt je nach Höhe des Einkommens zwischen 25 % und 55 %.

Mehr zur korrekten Versteuerung finden Sie in unserem Steuer-Ratgeber.

Was ist die beste P2P-Plattform für Österreich? (Schlechte Nachrichten...)

Vorab gibt es leider eine schlechte Nachricht. In Österreich sind aus gesetzlichen Gründen leider keine P2P-Kredite möglich. Die entsprechenden Plattformen lehnen daher eine Anmeldung für Österreicher ab.

Obwohl P2P-Kredite eine relativ neue Art von Investment sind, haben sich bereits einige Anbieter am Markt etabliert und es gibt viele gute Anbieter darunter. Welcher der “beste” für den individuellen Anleger ist, möchten wir in diesem Fall nicht beurteilen. Eine beliebte Plattform für ist auxmoney. Der Anbieter schnitt in vielen Tests mit sehr guten Noten ab (ein eigener P2P-Plattform-Test ist aktuell in Ausarbeitung) und überzeugt mit günstigen Gebühren auf beiden Seiten: sowohl für Kreditnehmer als auch Anleger.

Achtung! P2P-Kredite im Generellen sind in Österreich nicht möglich. Das Angebot der Plattformen gilt daher nur für Deutschland.

Geeignet für Kreditsuchende & Anleger

Bereits über 50.000 angemeldete Investoren

Zur Diversifikation des Anlageportfolios

Gebühr (einmalig)

Bekannte P2P-Kredit-Plattform Bekannte P2P-Kredit-Plattform |

Kredithöhe: € 1.000 bis € 25.000 Kredithöhe: € 1.000 bis € 25.000 |

Laufzeiten: 12 bis 60 Monate Laufzeiten: 12 bis 60 Monate |

Gebühren (Anleger): 1,00 % einmalig Gebühren (Anleger): 1,00 % einmalig |

Weiterführende Informationen, Literatur & Quellen

https://cdn.advocacy.sba.gov/wp-content/uploads/2015/06/07135609/Issue-Brief-10-P2P-Lending_0.pdf

Depot

Depot Bitcoin

Bitcoin Krypto kaufen

Krypto kaufen Top 100 Kryptowährungen

Top 100 Kryptowährungen Forex Broker

Forex Broker CFD Broker

CFD Broker Geld anlegen

Geld anlegen

Bitcoin & andere Kryptowährungen kaufen »

Bitcoin & andere Kryptowährungen kaufen »

Danke für diese fundierten Informationen

Liebe Grüße Georg